陷阱之一:看似由头好、优惠大,但是常常有“阴阳利率”

大学生贷款百万 被逼跳楼

拿着身份证、学生证,再填个表格,不需要担保,不需要什么资质审核,便可以获得小额贷款。看起来很是诱人。分期还款压力小,有的平台甚至还打出无息这样的名头来。似乎,这真是给了大学生群体极大的优惠。如此大的一块馅饼,为什么就掉了下来呢?由头冠冕堂皇:其一,满足旺盛的消费需求,大学生尤其热爱电子产品等,追求时髦,他们也许不能一下子把一部iphone的钱给结清,但是每个月用自己的生活费还款问题不大;其二,满足创业需求,大学生创业是非常热门的事情,有的公司就号称是要支持大学生创业,响应相关政策和潮流。

但是,太不符合常理的事情是让人怀疑的,小额贷款公司又不是慈善组织,相反,有着极强的牟利动机。同时,没有工作的大学生实际上是高风险群体。做高风险的事,得有高收益的回报,贷款公司不可能对高风险群体“做慈善”。果然,校园小额贷款的“利率”实际上门道多多,有的都不啻于高利贷了。根据杭州《都市快报》今年1月的报道,“网贷平台往往会以低分期利率吸引学生,月利率普遍在0.99%至2.38%之间,很多都远超目前银行信用卡分期费率。一旦逾期偿还欠款,需要支付的违约金不容小觑,高低相差数倍。如‘名校贷’收取逾期未还金额的0.5%/天作为违约金,‘趣分期’则要收取贷款金额的1%/天。还有少数小贷公司会收取贷款金额7%至8%作为违约金。”不仅违约金吓人,有的平台还收取一定的押金和服务费,比如,明面上是每个月5%的利率,可还设置了5%的服务费,描述极具欺骗性。

贷款利率猫腻多 图:杭州网

贷款利率猫腻多 图:杭州网“阴阳利率”的存在,让许多人在还款时才发现,其实自己并没占到便宜,反而付出颇多。

陷阱之二:看似额度很小,实际“连还贷”不见尽头

倘若只是借钱买部手机,每个月还几百块,看起来额度很小,毫无伤害。然而,贷款人往往存在或者被引导出强大的消费欲和侥幸心理。从一部手机开始,步步沦陷。 比如河南这位大学生,接触十多种贷款,贷A家的贷款还B家的钱,再借C家的钱来填A家的坑……一家家加起来是个很大的数字。而“大学生贷款买苹果6手机,3万滚成70多万元”这起著名的案例里,当事人贷款买了两部手机,面对催债,拆东墙补西墙,不断地去找小额贷款公司贷款还债。

陷阱之三:看似一人贷款一人当,实则牵连爹妈同学,影响学业

如前文,大学生没有什么信用资本,也缺乏可靠的收入来源,怎么看都是高风险群体。然而,根据《每日经济新闻》记者的统计,针对大学生的网贷平台已经有百余家了,许多知名品牌也都投入了这块业务。难道这些平台真的不怕他们还不起么?还真是这样。18岁的大学生看似是一个个独立的个体,但是他们又极端地依附于学校与家庭。跑得了和尚跑不了“庙”,除非是真的学籍也不要了,不想毕业了,否则人是非常好找到的。而一旦贷款公司威胁他们毕不了业,又或者通过学校这个渠道去闹,这些学生便不得不就范了。怕父母知道,他们一般会寻求自己的同学朋友来帮忙。可是实在没有办法的时候,家庭也成了实际兜底者。毕竟,谁也不愿意自己的孩子学业被耽误,背着一个“老赖”的名声。难怪,根据一些记者的调查,尽管申请贷款的步骤简单,但是父母的联系方式等信息是必须要填的。

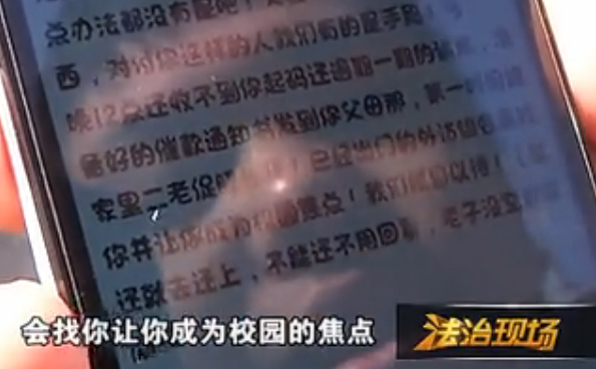

被冒名贷款的同学,收到讨债威胁,表示要告知其父母、闹到校园

被冒名贷款的同学,收到讨债威胁,表示要告知其父母、闹到校园该警惕并限制消费性小额贷款向着大学生群体蔓延,避免信用危机

面向大学生群体的消费性贷款蔓延,不是什么好事情。有人会说,大学生有着极为旺盛的消费和创业需求,校园小额贷款是在做好事情,这便是真正的“普惠性金融”。还有人认为,这是中国征信系统的问题,如果能够做好对大学生的信用评估,对他们贷款也毫无难处,各取所需、皆大欢喜。

那么,来看看征信系统非常发达的美国社会。在美国,也有专门面向大学生贷款的公司。不过,贷款的用途并非为了让大学生去消费,而是交学费。美国大学的学费很贵,大学生成年后也有独立的倾向,所以通过贷款缴纳学费是稀松平常的事情。而一些商业性公司看中了其中的商机。不过,这些平台可是非常挑人的。以知名的SoFi学生贷款为例,该公司只对排名较好的高校和专业的学生开放,因为根据官方统计,来自于排名好的高校的学生,贷款违约率非常低,大大地小于平均数。可见,贷款公司出于避险角度,必须对学生贷款十分挑剔的。

SoFi的贷款案例中,学子都来自斯坦福大学这样的名校

SoFi的贷款案例中,学子都来自斯坦福大学这样的名校实际上,现在汹涌的校园小额贷款,不过是多年前被叫停的校园信用卡的延续,那时候,各大银行为了跑马圈地,发卡无度,也看上了学生这个群体。但是,这个延续又是升级版的。因为,比起银行而言,各种小贷公司手段狠辣,搅得学生不得安生。无论如何,银行可不敢这么搞法。

提倡学生进行消费性贷款本身就是很讽刺的。一个典型的反面案例便是信用卡危机时候的韩国。上个世纪末亚洲金融危机之后,为了鼓励消费、拉动内需,韩国政府刺激银行大肆派发信用卡,学生也好,无业人员也好,都成为目标对象。然而,几年后,有的家庭举家跳楼,还有的人堕入风尘还债,社会震荡,发卡发得欢的信用卡部门日子也不好过,政府不出手兜底便要倒闭,闹得鸡飞狗跳。因此,滥发贷款可不是什么为建设好征信系统做贡献,反而涉嫌破坏着社会信用大环境。

好在针对小额放贷的《非存款类放贷组织条例》已经向社会公开征求意见,在意见稿中,对权利义务有了规范,也禁止贷款公司做一些出格的追债行为。不过,意见稿缺少对小额贷款公司贷款范围的规制。而这是必须警惕的。

许多人垂涎学生消费贷款这块市场,然而,这真的是市场吗?

许多人垂涎学生消费贷款这块市场,然而,这真的是市场吗?