债权人拉横幅向涉事公司讨债

债权人拉横幅向涉事公司讨债简单称类似行为是非法集资,无助于解决问题

类似涉事公司往往都打出“这不是非法集资”的旗号

这起河南的民间借贷悲剧,并不是一个多新的事情,类似事件在很多省份都相当普遍。执法部门基本都以“涉嫌非法集资”为名进行调查,当然,这很可能也就是事情的本质,而媒体大多也就依“非法集资”的思路去报道。

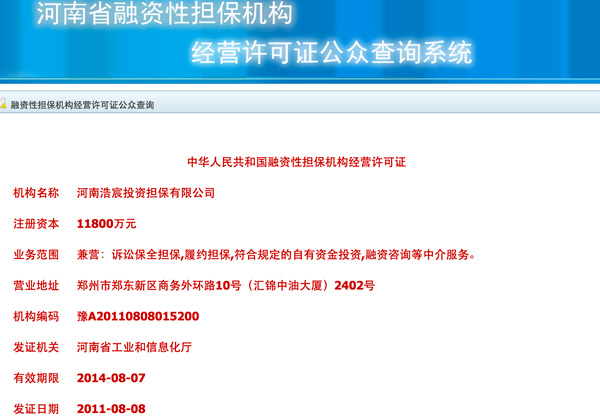

在这起事件中,报道媒体查到了涉事的浩宸担保公司确实有“融资性担保机构经营许可证”,但采访到的专家称,“浩宸公司的‘融资性担保机构经营许可证’并不代表它具有融资资格。按照规定,吸收存款等行为,只有银行等有牌照的金融机构才能进行,浩宸这样的公司不能向民众融资。所以,浩宸公司的‘融资性担保机构经营许可证’和融资完全没有关系,但公司打着这一旗号实施了向民众吸储的行为。”

为了凸显这就是“非法集资”的骗局,报道媒体还配发了浩宸公司门口LED广告牌上显示“远离非法集资”字样的图片,以资对比。

浩宸公司在当地分公司门口的LED广告

浩宸公司在当地分公司门口的LED广告不过,可能很多被浩宸公司“骗了钱”的农民,不会认同“非法集资”这个说法,甚至还可以头头是道地反驳专家,“谁说这是非法吸收存款了?”在报道里,记者称业务员们和乡亲们以为这是“存款”,但这很可能低估了他们对涉及自身财产业务的了解程度。在网上一封“致浩宸公司张栋惠及全体人员和家属的一封信”中,债权人就明确称这是借款,有担保合同。实际上浩宸公司跟业务员签的也是“借款担保合同”。在他们打着“远离非法集资”旗号的时候,肯定会告诉乡亲们这种业务与“非法集资”、“非法吸收存款”的区别。

例如,河南舞钢市一个叫大业担保的公司,就如此宣传“合法担保业务”与高利贷、非法集资的区别:

“A、合法投资担保:是依法登记领取营业执照的担保公司,对合法借贷合同的债权人提供担保的行为,包括民间借贷担保,银行借贷担保。B、高利贷:机构或个人用自有资金或者募集资金,以超过银行同类贷款利率四倍以上利率发放贷款的行为。C、非法集资:2010年12月22日,最高人民法院‘关于非法集资司法解释’第一条:‘违反国家金融管理法律规定,向社会公众(包括单位和个人)吸收资金的行为。’虚假融资实质是用欺骗手段吸收资金。”

“合法投资担保与高利贷、非法集资的区别。与高利贷的区别:利率是否超过银行同类贷款利率的四倍。四倍以下为合法投资担保,四倍以上为高利贷。与非法集资的区别:是否吸收资金。担保公司只能为借贷合同的债权人提供担保,不能吸收资金。吸收资金则为非法集资。”

这是担保公司在胡说八道吗?恐怕不尽然。

到底是合法业务还是非法集资,法律上也很模糊

事实上,“融资性担保”确实是依法开展的业务。中国银监会、国家发改委等七部门出台的《融资性担保公司管理暂行办法》规定,融资性担保公司经监管部门批准,可以经营下列部分或全部融资性担保业务:1、贷款担保;2、票据承兑担保;3、贸易融资担保;4、项目融资担保;5、信用证担保;6、其他融资性担保。这个业务范围里并没有明确规定融资对象是否仅限于银行业等金融机构。而从《暂行办法》第2条规定来看,“本法所称融资性担保是指担保人与银行业金融机构等债权人约定……”从该规定看,融资性担保的债权人不仅限于银行业金融机构,还可以是企业和自然人。但是,对于向自然人和企业融资的范围有多大,能否面向不特定的社会对象融资,《暂行办法》没有明确。

但是,违反国家规定面向社会不特定的对象吸收资金,又是刑法规定的非法集资类犯罪的特征之一。由于没有相关法律的明确规定,融资性担保公司的从业者仅从字面理解,便容易认为,只要经过政府审批,便可以向项目融资和贸易融资提供担保,甚至可以主动介绍社会不特定的公众的资金为项目融资。乡亲这些“民间投资人”也容易认为这种“有担保”的借款行为,不属于非法集资。何况,浩宸公司又确实有“融资性担保机构经营许可证”这样的牌照呢?如果说法律不允许这种公司吸纳资金,“融资性”三字又何解呢?

显然,法律上对此是模糊的。

在官方网站上,可以查询到浩宸公司的“融资许可证”

在官方网站上,可以查询到浩宸公司的“融资许可证”民间担保融资悲剧,政府应负起责任

“相信政府”是乡亲们投钱的最大因素

在前面提到的“致浩宸公司张栋惠及全体人员和家属的一封信”中,债权人是这么描述为何他们会投钱的,“首先明确一点,我们是在政府相关机构批复的浩宸担保公司做的理财业务,涉及客户上万人次,又有工信厅、银监局、工商局等职能部门核发的证件,且每年都审核公示通过,以上都足以证明浩宸是在政府相关机构备案批准的合法理财公司,所以,群众才敢于在此投资……”“浩宸公司管理者要明白,信任是你们与所有投资人合作的基础,我们首先是基于对政府的信任,其次是基于对政府监管机构的信任……”

多数普通民众,特别是农村的乡亲,是很难具备了解一个担保公司是否有偿还能力的,也无法了解这些业务是否都是符合法律法规的。不管他们是不是被利益驱动蒙蔽了眼睛,也不管是不是被村里的“业务员”忽悠两句就动了心,最终为他们的信任兜底的,还是“政府许可这件事”。

当揽资者一直打着政府旗号揽资,政府不能不作为

而事实上,这些担保公司也一向在宣传自己有多么正规,符合政府规定的资质。对于浩宸公司,他们最重要的政府旗号就是这个“融资性担保机构经营许可证”,这个证还是在河南省大力整顿过上千家融资性担保机构之后,留下的几百家之一,更容易给人一种“正规”的感觉。除此之外,浩宸公司自己的宣传材料中,也千方百计跟政府拉上关系,比如举行一些跟融资有关的省级会议等,邀请政府和正规金融单位的人员过来等等。对于难以分辨是否骗局的普通人而言,这种“正规感”很大程度就决定了他们是否愿意投钱。

有鉴于此,政府必须要起到监管作用,才能对民众负责。相关规定是有的,除了国家级的行政规定外,地方也有相关规定。如河南当地管理办法明确规定了“各省辖市、县(市、区)政府是在其属地开展业务的融资性担保公司监管和风险防范的第一责任人。工业和信息化部门负责对融资性担保公司的日常监管和风险处置,对融资性担保公司实施以防控风险为核心的持续动态监管。”

但在实际操作上,监管部门的风险意识和日常监管都不到位。主要表现在三方面:一是缺乏专业的监督部门和监督制度。融资性担保公司从本质上属于金融类企业,而融资性担保公司的监管部门国家没作统一规定,各地一般都规定由工信部门监管,作为非金融专业的主管机构管理金融类企业,从制度的制定到日常监督都显示出不专业性和重批轻管的倾向。二是与融资性担保机构数量和业务的快速增长相比,监管资源不足,且专职人员少,非现场监督和现场检查等监管能力不强,监管有效性亟待加强。三是对不履行监管职责导致严重后果的监管部门和监管人员处理不力。2011年以来,一些地方发生了不少融资性担保机构因违规经营导致资金链断裂的事件,有关部门甚至立案查处了一大批涉嫌非法集资犯罪的融资性担保公司,但是,对于监管部门是否尽到监管责任,是否存在失职、渎职行为却查之甚少。

更可怕的现象是“政府乱作为”

政府不作为也就罢了,更可怕的问题是很多地方的政府胡乱作为。前面提到的河南舞钢市,就是一个典型例子。当这个大业担保公司开办揭牌时,市政府领导、各个部门都在站台支持。揭牌仪式后,舞钢市的电话亭、公交站台、城区墙体广告、电视台等公共场所和传播机构,到处都是大业担保的宣传广告。此外,宣传车走街串巷广播大业担保,甚至各乡镇村的墙壁上都刷上了大业担保的墙体广告。短暂时间内,大业担保迅速为舞钢人所熟悉。

而结果呢,这个担保公司向民众集资了1.5亿,资金去向成谜,也有投钱的人自杀。

河南平顶山舞钢市,卷走1.5亿资金的大业担保公司的广告

河南平顶山舞钢市,卷走1.5亿资金的大业担保公司的广告